Καθώς η Τουρκία και ο Ταγίπ Ερντογάν οδεύουν ολοταχώς προς τις εκλογές του 2023 με την πλειονότητα του τουρκικού λαού να δοκιμάζεται από την ένδεια, την ακρίβεια και την ενεργειακή κρίση, αναλυτές και οικονομολόγοι δεν σταματούν να εκπλήσσονται από την ταχυδακτυλουργική ικανότητα του Τούρκου προέδρου. Ο Ταγίπ Ερντογάν καταφέρνει να εμφανίζει μια φαινομενικά θετική εικόνα σε πολλές πτυχές της τουρκικής οικονομίας μολονότι σε αυτές κυοφορούνται οι παθογένειές της και είναι έτοιμες να επιτεθούν σε όποιον αναδειχθεί νικητής των εκλογών.

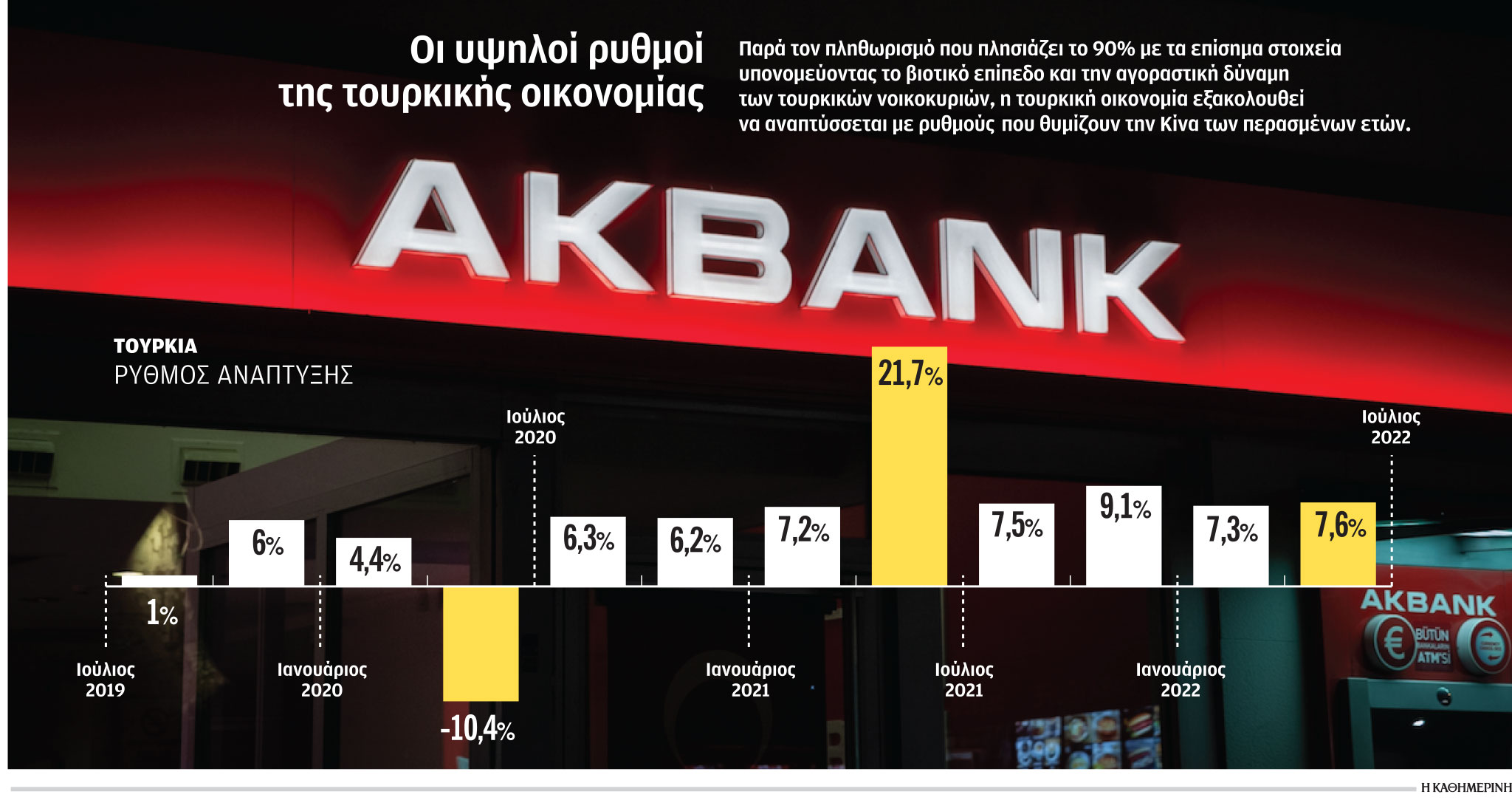

H τουρκική οικονομία εμφανίζει ρυθμούς που θυμίζουν την Κίνα της περασμένης δεκαετίας, με τα στοιχεία του δεύτερου τριμήνου να φέρουν το ΑΕΠ της Τουρκίας να αυξάνεται κατά 7,6% και τους προηγούμενους μήνες την ανάπτυξη να υπερβαίνει το 7%. Το δεύτερο τρίμηνο του περασμένου έτους, μάλιστα, με την άρση των περιοριστικών μέτρων κατά της πανδημίας και την ανάκαμψη του τουρισμού, η τουρκική οικονομία σημείωσε ένα διαστημικό άλμα με ανάπτυξη 21,7%. Σε μια χρονιά μεγάλων κραδασμών στις αγορές ανά τον κόσμο, το χρηματιστήριο της Κωνσταντινούπολης γνωρίζει εντυπωσιακή άνοδο, με τον δείκτη Borsa Instanbul-100 να έχει συγκεντρώσει κέρδη 144% στο τοπικό νόμισμα και 73% σε δολάρια.

Οι τελευταίες ταχυδακτυλουργίες του Ερντογάν διέρρευσαν μέσα στην εβδομάδα, όταν έγινε γνωστό ότι είναι στα σκαριά συμφωνία της Αγκυρας με το Ριάντ για μια γερή ένεση συναλλάγματος ύψους 5 δισ. δολ. από τη Σαουδική Αραβία. Θα πρόκειται για θεαματικό προεκλογικό ελιγμό, καθώς προϋποθέτει ότι έχει γεφυρωθεί το χάσμα που άνοιξε ανάμεσα στις δύο χώρες πριν από τέσσερα χρόνια με τη δολοφονία του Σαουδάραβα δημοσιογράφου Τζαμάλ Κασόγκι μέσα στο προξενείο της Σαουδικής Αραβίας στην Κωνσταντινούπολη. Με διαφορά μιας ημέρας έγινε γνωστό ότι η Αγκυρα δέχεται και πάλι νέα ισχυρή ένεση κεφαλαίων από το Κατάρ, που θα της χορηγήσει κεφάλαια ύψους 8 ή ενδεχομένως και 10 δισ. δολ., για δεύτερη φορά μέσα σε μόλις δύο χρόνια. Της είχε χορηγήσει κάπου 15 δισ. δολ. το 2020.Στο μεταξύ, τα συναλλαγματικά διαθέσιμα της Τουρκίας ενισχύονται από τα κεφάλαια 5 έως 10 δισ. δολ. που της έχει χορηγήσει η Ρωσία για την ανέγερση σταθμού ατομικής ενέργειας, ενώ παράλληλα η Τουρκία λειτουργεί ως δίαυλος διείσδυσης του ρωσικού πετρελαίου στην Ευρώπη. Τα τελευταία χρόνια, άλλωστε, η Αγκυρα έχει συνάψει σειρά συμφωνιών ανταλλαγής συναλλάγματος με συμμαχικές της χώρες, όπως η Κίνα και η Νότια Κορέα. Η πραγματικότητα, όμως, δεν είναι τόσο καλή. Τα συναλλαγματικά διαθέσιμα της Τράπεζας της Τουρκίας έχουν και πάλι υποχωρήσει στα 11,5 δισ. δολ. Σύμφωνα με στοιχεία της Goldman Sachs, μόνον στο διάστημα από τον Μάρτιο μέχρι τον Σεπτέμβριο, η Τράπεζα της Τουρκίας έχει δαπανήσει τουλάχιστον 17,9 δισ. δολ. για να στηρίξει το τουρκικό νόμισμα. Παρά τις αλλεπάλληλες ενέσεις συναλλάγματος βρίσκονται και πάλι σε αρνητικό έδαφος, καθώς η Τράπεζα της Τουρκίας οφείλει 47,6 δισ. δολ. από βραχυπρόθεσμο δανεισμό στις τουρκικές τράπεζες, αλλά και 23,6 δισ. που έχει δανειστεί από άλλες κεντρικές τράπεζες. Εν ολίγοις, ακόμη και τα 11,5 δισ. είναι κατά κάποιον τρόπο εικονικά. Και όμως, το 2011, όταν η κυβέρνηση Ερντογάν τηρούσε κάποιους κανόνες συνετής οικονομικής πολιτικής, τα διαθέσιμα της Τράπεζας της Τουρκίας ήταν 71,1 δισ.

Οι ταχυδακτυλουργίες στο χρέος και η παγίδα των μετοχών

Ενας άλλος επιδέξιος ελιγμός του Ερντογάν, με τον οποίο διατηρεί τεχνηέντως σε χαμηλά επίπεδα το κόστος δανεισμού των τραπεζών, είναι η υποχρέωση που έχει επιβάλει στις τουρκικές τράπεζες να αγοράζουν μεγάλο όγκο ομολόγων του τουρκικού δημοσίου. Πριν από περίπου τρεις εβδομάδες επέβαλε σε όσες τράπεζες διατηρούν λιγότερο από το 50% των καταθέσεών τους σε τουρκικές λίρες να αυξήσουν κατά 75% τις τοποθετήσεις τους στο τουρκικό χρέος. Κάποιοι παλαιότεροι κανόνες επιβάλλουν στις τράπεζες να κρατούν τουρκικό χρέος ως ενέχυρο. Οι αναγκαστικές αυτές τοποθετήσεις των τουρκικών τραπεζών έχουν δημιουργήσει τεχνητή ζήτηση για ομόλογα του τουρκικού δημοσίου αξίας σχεδόν 5 δισ. δολ.

Και το αποτέλεσμα είναι να συμπιέσουν τις αποδόσεις των δεκαετών ομολόγων του τουρκικού δημοσίου κατά περίπου 1.550 μονάδες βάσης στο 10,5%, από το ρεκόρ του 26% που έχουν σημειώσει στη διάρκεια του έτους. Εχουν εν ολίγοις μειώσει έτσι το κόστος του δανεισμού της κυβέρνησης, που στον προϋπολογισμό του επόμενου έτους προβλέπεται να φθάνει τα 4,47 τρισ. τουρκικές λίρες, ποσό αντίστοιχο των 240 δισ. δολαρίων. Στην πράξη, όμως, οι τουρκικές τράπεζες, που παραδοσιακά αποτελούν εύρωστο πυλώνα της τουρκικής οικονομίας, κινδυνεύουν από την εξαναγκαστική συσσώρευση τουρκικού χρέους στους ισολογισμούς τους.

Σε ό,τι αφορά τώρα την ιλιγγιώδη άνοδο του χρηματιστηρίου της Κωνσταντινούπολης, κρύβει στην πραγματικότητα μία από τις χειρότερες παθογένειες της τουρκικής οικονομίας: τον πληθωρισμό που έχει εκτοξευθεί στη «στρατόσφαιρα», καθώς με τα επίσημα στοιχεία πλησιάζει ήδη το 90% και κινείται ανοδικά, ενώ η ομάδα ανεξάρτητων οικονομολόγων ENAG τον υπολογίζει στο 176%. Και βέβαια υπό τις προσταγές του Ταγίπ Ερντογάν η Τράπεζα της Τουρκίας δεν κάνει τίποτε για να ανακόψει την ιλιγγιώδη άνοδό του και αντιθέτως μειώνει διαρκώς το κόστος δανεισμού. Στη διάρκεια της εβδομάδας μείωσε για τέταρτη φορά από τον Απρίλιο τα επιτόκια της τουρκικής λίρας στο 9%.

Στην πραγματικότητα οι εγχώριοι μικροεπενδυτές εισρέουν μαζικά στις τουρκικές μετοχές σε μια προσπάθεια να προστατεύσουν τις αποταμιεύσεις τους από τη συνεχή διάβρωση της αξίας τους. Η αλήθεια είναι γνωστή στους οικονομολόγους, αλλά την υπογράμμισε την περασμένη Κυριακή ο ηγέτης της αντιπολίτευσης Κεμάλ Κιλιτσντάρογλου. Με μήνυμά του μέσω Twitter ο Τούρκος πολιτικός επιχείρησε να προειδοποιήσει τους μικροεπενδυτές τονίζοντας ότι «εισέρχεστε στην αγορά μετοχών για να προστατεύσετε τις αποταμιεύσεις σας από τον πληθωρισμό, αλλά στην πραγματικότητα οι υψηλές τιμές των μετοχών είναι το δόλωμα». Προέβλεψε μάλιστα σε ιδιαίτερα κινδυνολογικούς τόνους, και χωρίς να διευκρινίσει σε ποιους ακριβώς αναφέρεται, ότι «ετοιμάζονται να ληστέψουν τους μικρούς επενδυτές». Ο Κεμάλ Κιλιτσντάρογλου, από τους κύριους αντιπάλους του Ερντογάν στις προεδρικές εκλογές του 2023, δήλωσε μάλιστα πως η Επιτροπή Κεφαλαιαγοράς και η διαχείριση του Borsa Istanbul «θα κληθούν να λογοδοτήσουν» γιατί δεν προστάτευσαν τους επενδυτές.

Μία δεκαετία ελιγμών με στόχο την παραμονή του Τούρκου προέδρου στην εξουσία

Στην πραγματικότητα η οικονομική πολιτική που εφαρμόζεται στην Τουρκία περίπου την τελευταία δεκαετία, ουσιαστικά από το 2013 και μετά, βρίθει ελιγμών και ταχυδακτυλουργιών του Ερντογάν, καθώς δεν εμφορείται από στρατηγική ανάπτυξης, αλλά εξυπηρετεί μια σκοπιμότητα: την παραμονή του Τούρκου προέδρου στην εξουσία. Κάτι δηλαδή που προϋποθέτει τη διατήρηση μιας φαινομενικά τουλάχιστον οικονομικής σταθερότητας μέχρι τις εκάστοτε εκλογές και ει δυνατόν υψηλούς ρυθμούς ανάπτυξης. Ως εκ τούτου, η κυβέρνηση υιοθετεί τις πλέον καιροσκοπικές μεθόδους παρεμβαίνοντας πυροσβεστικά πολλές φορές και έως τώρα φαίνεται να τα καταφέρνει. Κι ενώ μέχρι προσφάτως οι δημοσκοπήσεις κατέτειναν στην πρώτη ήττα του Ερντογάν, τελευταία έχουν αντιστραφεί.

Το 2013 ήταν η κρίσιμη χρονιά για την Τουρκία που, όπως και οι υπόλοιπες αναδυόμενες αγορές, εγκαταλείφθηκε από το ξένο κεφάλαιο όταν η Federal Reserve άρχισε να αυξάνει τα επιτόκια. Εκτοτε στην Τουρκία έχουν επιβληθεί οι πλέον ανορθόδοξες και ανήκουστες μέθοδοι που ισοδυναμούν με έμμεσους ελέγχους στις κινήσεις κεφαλαίων. Ανάμεσά τους η υποχρέωση των εξαγωγικών επιχειρήσεων να πωλούν το 40% τουλάχιστον του συναλλάγματός τους στην κεντρική τράπεζα, σε μια προσπάθεια να στηριχθεί το νόμισμα. Στο πλαίσιο της ίδιας προσπάθειας η πρόσβαση επιχειρήσεων και τραπεζών σε φθηνά δάνεια σε τουρκικές λίρες προσφέρεται μόνο υπό τον όρο ότι η ενδιαφερόμενη επιχείρηση δεν θα αγοράσει συνάλλαγμα. Τα πάγια δάνεια που χορηγούν οι τράπεζες και είναι φθηνότερα προσφέρονται σε μεγάλες επιχειρήσεις μόνο υπό τον όρο ότι το συνάλλαγμα που κρατούν είναι μικρότερο από το 10% των ετήσιων πωλήσεών τους. Με όλες αυτές τις ανορθόδοξες, έως ένα βαθμό τουλάχιστον, μεθόδους έχει επιβραδυνθεί η δολαριοποίηση της τουρκικής οικονομίας και έχουν ανακοπεί κάπως οι επιθετικές εκροές κεφαλαίων από τη χώρα. Μία από τις τελευταίες ταχυδακτυλουργίες του Ερντογάν ήταν και οι ραγδαίες αυξήσεις στους μισθούς κατά 50% που υποσχέθηκε πέρυσι περίπου τέτοια εποχή, οι οποίες, ωστόσο, εντυπωσίασαν για πολύ λίγο καθώς ο διαστημικός πληθωρισμός εξαφάνισε κάθε κέρδος. Μια άλλη ήταν η δέσμευση που ανέλαβε εδώ και περίπου ένα χρόνο η κυβέρνηση να αναπληρώνει τις καταθέσεις στο ποσοστό που χάνουν από την υποτίμηση της τουρκικής λίρας, αλλά υπό τον όρο ότι θα παραμένουν σε τουρκικές λίρες. Αυτή η τελευταία υπόσχεση, όπως και άλλες κατά καιρούς, έφερε προσωρινά μια σταθεροποίηση του νομίσματος και της οικονομίας. Στο μεταξύ, ο Ερντογάν είχε προλάβει να εισαγάγει νέες θεωρίες περί «κινεζοποίησης» της τουρκικής οικονομίας χάρη στο φθηνό νόμισμα, που έχει μεν κατακρημνιστεί επί της ουσίας, αλλά κατά τον Ερντογάν επρόκειτο να φέρει αύξηση των εξαγωγών, τόνωση των επενδύσεων και δημιουργία νέων θέσεων εργασίας. Μέχρι στιγμής, πάντως, οι υψηλοί ρυθμοί ανάπτυξης επιτυγχάνονται μεν, αλλά όχι με την αύξηση των εξαγωγών, ούτε με τη δημιουργία νέων θέσεων εργασίας.

Σύμφωνα με έρευνα του Yoneylem Social Research Centre, περισσότερο από το 75% των Τούρκων αγωνίζονται για να διασφαλίσουν τα αναγκαία προς το ζην, τρόφιμα και είδη πρώτης ανάγκης, και να πληρώσουν το ενοίκιό τους. Οι εξωτερικοί παράγοντες επιβαρύνουν, άλλωστε, την τουρκική οικονομία, όπως, για παράδειγμα, ο πόλεμος στην Ουκρανία που έχει αυξήσει το κόστος των εισαγωγών, της ενέργειας και των εμπορευμάτων. Και στο μεταξύ οι μεγαλύτερες κεντρικές τράπεζες αυξάνουν και πάλι τα επιτόκια και πρόκειται σύντομα να προκαλέσουν αύξηση του κόστους δανεισμού της Τουρκίας. Οι ευρωπαϊκές οικονομίες έχουν περιορίσει ή και διακόψει τις παραγγελίες, καθώς οδεύουν σε ύφεση. Με λίγα λόγια, η ισορροπία της τουρκικής οικονομίας είναι ασταθής και αναμένεται να κλονιστεί στο επόμενο δυνατό εξωτερικό πλήγμα.

Προειδοποίηση

«Αγοράζετε μετοχές για να προστατεύσετε τις αποταμιεύσεις σας από τον πληθωρισμό, αλλά στην πραγματικότητα είναι δόλωμα αυτές οι διογκωμένες αξίες των τουρκικών μετοχών», προειδοποίησε προ ημερών ο ηγέτης της τουρκικής αντιπολίτευσης Κεμάλ Κιλιτσντάρογλου όσους δελεάζονται από τις υψηλές τιμές των τουρκικών μετοχών και σε πιο κινδυνολογικούς τόνους προσέθεσε πως «ετοιμάζονται να ληστέψουν τους μικροεπενδυτές.

Υπερθέρμανση

Σχολιάζοντας τους υψηλούς ρυθμούς ανάπτυξης που εμφανίζει η Τουρκία, ο ειδικός επί των αναδυόμενων αγορών στην BlueBay Asset Management Τίμοθι Ας τόνισε προσφάτως πως «ο ρυθμός ανάπτυξης είναι υπερβολικά υψηλός, η εγχώρια ζήτηση υπερβολικά υψηλή, οι εισαγωγές υπερβολικά υψηλές. Oλα υπερθερμαίνονται».

Μεγάλη απώλεια

Ο Τσε Ουβάτ, καθηγητής Οικονομικών στο Πανεπιστήμιο του Γκρίνουιτς, τόνισε πως «η απώλεια των ταλέντων που γνωρίζει η Τουρκία εξαιτίας του ιλιγγιώδους πληθωρισμού μπορεί να πλήξει την οικονομία της χώρας στο μέλλον, καθώς θα χάσει τις θέσεις εργασίας και τις επιχειρήσεις που θα μπορούσαν να δημιουργήσουν αυτοί οι νέοι».

Πηγη: ΚΑΘΗΜΕΡΙΝΗ