Το 2017 είναι αναμφισβήτητα ένα κρίσιμο έτος για την επανεκκίνηση της ελληνικής οικονομίας όπου το ελληνικό τραπεζικό σύστημα οφείλει να έχει τον πρωταγωνιστικό ρόλο, ώστε η Ελλάδα να εξέλθει το συντομότερο δυνατόν από την ύφεση και συνάμα να επιτευχθεί μια βιώσιμη οικονομική ανάπτυξη τα επόμενα έτη. Και αυτό, διότι η ανόρθωση της ελληνικής οικονομίας καθώς και η αειφόρος ανάπτυξη προϋποθέτουν ένα υγιές, λειτουργικό και βιώσιμο τραπεζικό σύστημα.

Σε καμιά χώρα του κόσμου δεν έχει παρατηρηθεί βιώσιμη ανάπτυξη αν δεν «λειτουργεί» το χρηματοπιστωτικό της σύστημα, που βασικός ρόλος του είναι η διοχέτευση ρευστότητας από αυτούς που διαθέτουν απόθεμα (δηλ. καταθέτες και επενδυτές) στην πραγματική οικονομία που παρουσιάζει έλλειμμα (δηλ. επιχειρήσεις και νοικοκυριά) μέσω της αύξησης των διοχετευόμενων πιστώσεων. Από την άλλη, είναι πραγματικά δύσκολο να χαραχθεί μια αποτελεσματική οικονομική στρατηγική για την ταχεία ανάπτυξη της ελληνικής οικονομίας και τη χρηματοδότησή της μέσω των πιστωτικών ιδρυμάτων με τους υπάρχοντες περιορισμούς στη διακίνηση κεφαλαίων (capital controls) στην Ελλάδα.

Εξετάζοντας διεξοδικά το ελληνικό τραπεζικό σύστημα, συμπεραίνεται ότι οι τρεις πιο καθοριστικοί δείκτες για το τι μέλλει γενέσθαι στο εγχώριο τραπεζικό σύστημα, είναι, η ρευστότητα, ο πιστωτικός κίνδυνος και η κεφαλαιακή επάρκεια. Και αυτό διότι η συνετή και ορθολογιστική διαχείριση των παραπάνω τριών παραμέτρων θεωρείται το «τρίπτυχο της επιτυχίας», ώστε να μπορέσουν οι ελληνικές τράπεζες να ξαναβρούν τον βηματισμό τους και να χρηματοδοτήσουν επαρκώς την πραγματική οικονομία, προκειμένου να εξέλθει οριστικά η Ελλάδα από τον υφεσιακό κύκλο στον οποίο έχει περιέλθει ξανά μετά την επιβολή των capital controls.

Από την μελέτη που προηγήθηκε πριν την συρραφή του άρθρου αυτού, γίνεται κατανοητό ότι η έλλειψη (χαμηλού κόστους) ρευστότητας και οι αυξημένοι πιστωτικοί κίνδυνοι που εμπεριέχονται στο δανειακό χαρτοφυλάκιο λόγω του εύρους των μη εξυπηρετούμενων ανοιγμάτων NPEs (κοινώς κόκκινα δάνεια), είναι οι κυριότεροι λόγοι που δεν επιτρέπουν στο χρηματοπιστωτικό σύστημα να «λειτουργήσει» και να χρηματοδοτήσει επαρκώς τις ανάγκες της πραγματικής οικονομίας. Αντιθέτως, η κεφαλαιακή επάρκεια του τραπεζικού συστήματος παραμένει ακόμη σε ικανοποιητικά επίπεδα και δεν διαφαίνεται ότι απαιτείται άμεσα νέα ανακεφαλαιοποίηση.

Ποιες είναι λοιπόν οι αναγκαίες προϋποθέσεις ώστε οι ελληνικές τράπεζες να διαδραματίσουν κομβικό και διαμεσολαβητικό ρόλο στην επίτευξη του παραπάνω στόχου

1. Oι αξιολογήσεις του οικονομικού χρηματοδοτικού προγράμματος της Ελλάδας πρέπει να είναι επιτυχείς, χωρίς περαιτέρω καθυστερήσεις το επόμενο χρονικό διάστημα. Επιπροσθέτως, απαραίτητη κρίνεται η εφαρμογή όλων των υπόλοιπων διαρθρωτικών μεταρρυθμίσεων που περιγράφονται στο τρέχον Μνημόνιο, καθώς και των αναπτυξιακών πολιτικών που έχουν ως στόχο την έξοδο της ελληνικής οικονομίας από την ύφεση και την ολοκλήρωση της δημοσιονομικής εξυγίανσης.

2. Το χρέος πρέπει να αναδιαρθρωθεί, έστω και βραχυπρόθεσμα σε πρώτο στάδιο, μετά την ολοκλήρωση της τρέχουσας αξιολόγησης, ώστε να θεωρείται βιώσιμο με την «πιστοποίηση» της έκθεσης βιωσιμότητας από το ΔΝΤ και την έγκρισή της από την ΕΚΤ. Κάτι που θα σημάνει αυτομάτως και την ένταξη των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης (QE) της ΕΚΤ.

3. Η εμπιστοσύνη των πολιτών προς το Κράτος και το πολιτικο-οικονομικό σύστημα πρέπει να αποκατασταθεί άμεσα. Όσο υπάρχει αβεβαιότητα στο κοινωνικό και οικονομικό περιβάλλον και οι Έλληνες δεν εμπιστεύονται την οικονομική στρατηγική που προτείνεται, η όποια προσπάθεια γίνεται για ανασύσταση της ελληνικής οικονομίας δεν θα έχει ουσιαστικό αποτέλεσμα.

4. Η εδραίωση της εμπιστοσύνης των Ελλήνων καταθετών προς το ελληνικό τραπεζικό σύστημα κρίνεται απαραίτητη. Αυτό αντανακλάται στην επιστροφή (αύξηση) των καταθέσεων. Δεν δύναται να υπάρξει πλήρης άρση των capital controls αν δεν επιστρέψουν περίπου τα 2/3 των καταθέσεων που αποσύρθηκαν από το τραπεζικό σύστημα το διάστημα μεταξύ Δεκεμβρίου του 2014 και λίγο πριν την επιβολή των περιορισμών (περίπου €20 δις). Μόνο με αυτό τον τρόπο, θα μπορέσουν οι τράπεζες να μειώσουν δραστικά τον ELA και να αντικαταστήσουν το μεγαλύτερο μέρος αυτού με απευθείας δανεισμό από την ΕΚΤ.

5. Για όσο χρονικό διάστημα η Ελλάδα βρίσκεται στο πρόγραμμα δημοσιονομικής προσαρμογής, η ευρωπαϊκή οδηγία αναφορικά με την εγγύηση των καταθέσεων μέχρι €100.000, θα πρέπει να ισχύσει κατά γράμμα και χωρίς εξαιρέσεις, συμβάλλοντας έτσι στη δημιουργία συνθηκών εμπιστοσύνης στο τραπεζικό σύστημα.

6. Οι τράπεζες οφείλουν να επικεντρωθούν στο μείζον πρόβλημα των μη εξυπηρετούμενων δανείων, ώστε να επιτύχουν τους στόχους που τέθηκαν από την Τράπεζα της Ελλάδος για την άμεση μείωσή τους το επόμενο χρονικό διάστημα. Επιπλέον, οι τράπεζες πρέπει να προβούν σε μεγαλύτερου εύρους αναδιαρθρώσεις των μη εξυπηρετούμενων στεγαστικών και μη εξυπηρετούμενων επιχειρηματικών δανείων μικρομεσαίων επιχειρήσεων, με μείωση επιτοκίων, αύξηση περιόδου χάριτος και επιμήκυνση του χρόνου αποπληρωμής. Σε ειδικές περιπτώσεις, αν όλα τα προηγούμενα μέτρα δεν αποδίδουν, τότε οι τράπεζες θα μπορούσαν να προβούν και σε άμεση απομείωση «haircut» ενός μέρους του αρχικού κεφαλαίου των προβληματικών αυτών δανείων, υπό την προϋπόθεση ότι θα καταστούν εξυπηρετήσιμα.

Οι παραπάνω έξι δράσεις αποτελούν αναγκαίες προϋποθέσεις για να αποδεσμευτεί η ελληνική οικονομία από τα capital controls. Ωστόσο, για να αποδειχθούν και ικανές, χρειάζεται να παρέλθει τουλάχιστον το πρώτο εξάμηνο του 2017, καθότι η πλήρης υιοθέτηση και εφαρμογή των παραπάνω απαιτεί σημαντικό χρόνο.

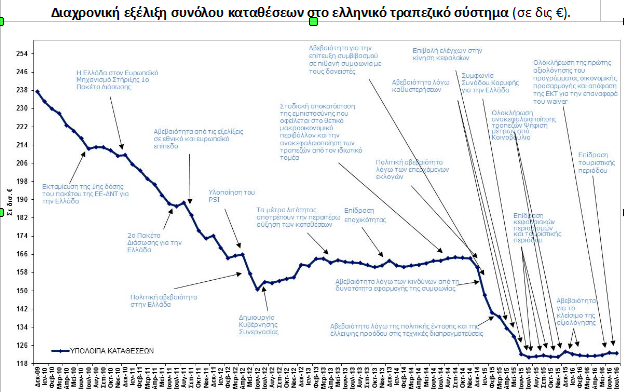

Διαχρονική εξέλιξη συνόλου καταθέσεων στο ελληνικό τραπεζικό σύστημα (σε δις €).

Πηγή: Τράπεζα της Ελλάδος, δημοσιευμένοι ισολογισμοί ελληνικών τραπεζών και ίδια επεξεργασία συγγραφέων.

Νικόλαος Γεωργικόπουλος (επισκέπτης Καθηγητής) & Mike Pinedo (Julius Schlesinger Professor) Stern Business School - Πανεπιστήμιο ΝέαςΥόρκης (NYU)

Το άρθρο αυτό δημοσιεύτηκε στα αγγλικά στο διεθνές τραπεζικό περιοδικό theBanker των FinancialTimes (Ιαν. 2017) και κατόπιν της άδειας των συγγραφέων μεταφράστηκε στα ελληνικά και αναδημοσιεύεται εδώ.